发布日期:2024-11-16 22:00 点击次数:143

此前纽元/美元自0.6545低点的反弹行情已于0.6720关键阻力位停滞,而最新公布的新西兰企业信心指数走软,进一步打压汇价下跌,从而使其前景受挫,但后市反弹上行的可能性依旧存在。

英镑/美元扫清了7月份时跌至的1.2957低位,上扬至55日MA1.3058。日内艾略特波浪显示将在继续走高前移至1.2960/05,随后或将挑战7月30日高位1.3173和7月9日高位1.3363。在此下方,6月末低位1.3102将提供小幅阻力。如能突破7月高位1.3363,则意味着向6月高位以及200日移动平均线1.3473/1.3548更深度的修正阶段。

10月25日晚间,粤传媒的一则公告,意外暴露了广州当地券商万联证券的增资落地进展。

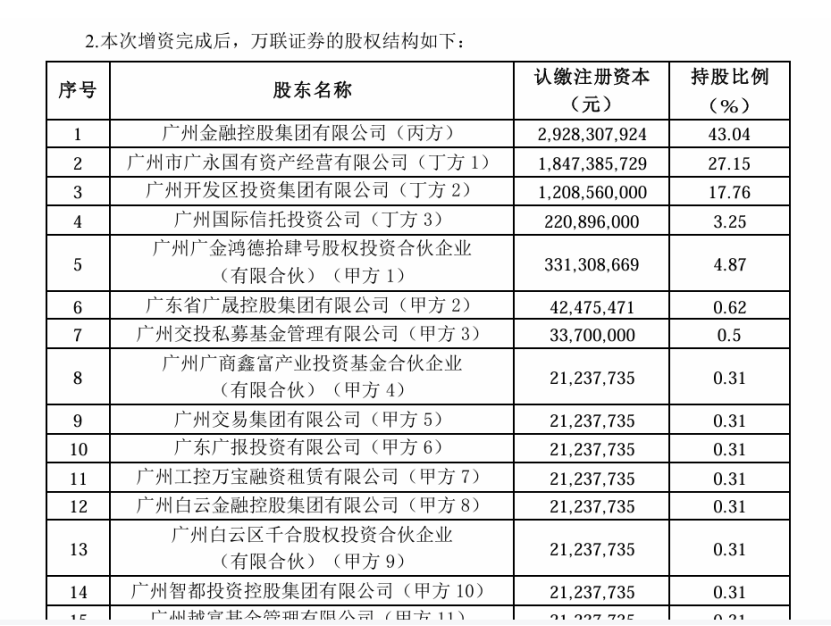

作为广州唯一的市属国资券商,万联证券此次增资20亿元,获得了广报投资、广州交易集团、广州工控万宝融资租赁有限公司、广州越富基金等12家企业的支持,其中大部分企业系广州国资下属企业。

值得一提的是,此前万联证券总裁张毅峰表示,万联证券正在实施“345”发展战略,力争增资、重启IPO,2025年实现上市增资等理想蓝图。

增资20亿元计划曝光

万联证券早在去年12月披露的增资计划,却在粤传媒一则公告中曝光落地情况。

粤传媒公告,该公司的全资子公司广报投资于10月23日与万联证券及其原股东、其他增资方共同签署了《增资协议》。广报投资出资5000万元,以2.3543元/股的价格,认购万联证券2123.7735万元新增注册资本。认购完成后,广报投资将持有万联证券0.31%的股份。

资料显示,万联证券是广州唯一市属国资券商,于2001年设立,现有注册资本59.54亿元。截至目前,广州金控、广州市广永国资、广州开发区投资集团、广州国际信托分别持有万联证券49.10%、26.89%、20.30%、3.71%股权。其中,广州金控直接、间接持有万联证券75.99%的股份,为万联证券的控股股东;广州市财政局为万联证券的实际控制人。

从增资主体来看,此次万联证券增资获得广州当地国资的鼎力支持。

除了原有的股东增资,还有广东省广晟控股集团、广报投资、广州交易集团、龙岩文旅汇金发展集团等12家主体,其中,除了龙岩文旅汇金发展集团少数几家,绝大多数为广州当地国企。

按照计划,增资方总共出资20亿元,以2.3543元/股的价格合计认购万联证券约8.5亿元新增注册资本。经各方协商一致,同意增资以投前140.18亿元估值为基础确定交易价格。8.5亿元计入万联证券注册资本,11.5亿元计入万联证券资本公积。增资完成后,万联证券的注册资本增至68.04亿元。

值得一提的是,去年12月,南方联合产权交易中心披露,万联证券拟新增注册资本25.5亿元,公开征集1个及以上投资者,拟募集资金对应持股比例不超过19.98%。彼时,万联证券还表示,此次增资拟募集资金总额视增资情况而定,该公司控股股东广州金控拟按最终以公开信息披露产生的增资价格同步增资不少于20亿元。

据了解,近年来,为响应证监会关于证券公司“聚焦主责主业,树牢合规风控意识,坚持稳健经营,走资本节约型、高质量发展的新路,发挥好资本市场‘看门人’作用”的倡导,更好发挥证券公司对实体经济高质量发展的功能作用。因此,万联证券结合行业发展趋势和自身实际情况,合理调整了募集资金规模。

业绩保持增长

粤传媒披露,万联证券增资扩股的主要目的为优化股东结构,提升市场占有率与持续盈利能力。公司参与增资扩股有利于调整投资结构,优化资产配置,加强与万联证券的战略协同。万联证券拥有券商全牌照,能为公司提供金融资源和服务,产生协同,有利于公司的持续发展。

业内人士认为,新股东或增资股东的加入将进一步优化万联证券股权结构,带来新的资源与支持。这次增资扩股将使公司资本实力与抗风险能力得到进一步增强,高质量发展步入新阶段。

数据显示,在近年来行业业绩承压之下,万联证券业绩表现可圈可点。

2023年,万联证券营业收入16.30亿元,同比增加32.23%;归母净利润4.38亿元,同比增加115.39%。

今年上半年,万联证券实现营收9.96亿元,净利润3.97亿元。截至6月末,该公司总资产500.94亿元,净资产121.36亿元。

去年12月,万联证券总裁张毅峰在公司2024年度投资策略报告会上表示,目前,万联证券正实施“345”发展战略,力争增资、重启IPO,2025年实现上市增资,以“做强财富、做优自营、做大资管、做精投行”四大业务为抓手,最终实现“建设湾区一流A类上市券商”的理想蓝图。

校对:王锦程正规配资排名

上一篇:股票配资怎么配资 大超预期!750亿龙头三季度业绩大增188% 全年业绩或创历史新高

下一篇:杠杆股票配资 2025国考省考资料合集(视频+习题)视频课百度网盘考公学习